特斯联IPO:众资本加持“输血”近60亿,三年亏掉近53亿,通过“让利”换市场

证券之星:于莹

近日,特斯联智慧科技股份有限公司(以下简称“特斯联”)于4月30日更新招股书,继续推进港交所主板上市进程。据了解,该公司曾于去年9月26日于港交所首次提交招股书,后因六个月期满失效。

证券之星注意到,作为一家操作系统型AIoT产品提供商,公司背后资本云集。自2015年成立以来,融资轮次已达11轮,累计融资近60亿元,最新估值已经达到216.19亿元。但对应到业绩上,近几年里,公司的亏损幅度也同步扩大,三年亏掉了52.9亿元,2024年,公司的现金流净额断崖式下降。值得一提的是,公司的一部分亏损是由于支付了大量的股票期权和优先股股份。

可见,得到明星资本的加持后,公司也正在付出相应的成本。

而从业务上看,公司对大客户的依赖度正在逐渐加强,2024年,其有近三成的收入都来自第一大客户。而另一边,为了增加客户数量,拓宽收入渠道,公司正在自降利润空间以换取更多增长。总的来看,尽管特斯联所处的行业前景可期,但公司盈利难题仍待破解。

明星资本云集,光大系背景深厚

官网资料显示,特斯联成立于2015年,是一家AIoT行业领域公司,聚焦于AI(人工智能)与IoT(物联网)技术的融合创新,借助AIoT操作系统TacOS(科技型人工智能城市操作系统),秉持“分层解耦、软硬结合、云边协同、智能进化”的设计理念,向企业、公共管理者及其他公域空间参与者提供全栈AIoT产品,加速产业数智化的改造升级。

通俗来讲,就是为城市系统提供智能服务,提高运营效率、降低成本。

证券之星了解到,2015年特斯联刚成立时,产品主要是智能蓝牙门锁、门禁、闸机这些泛智慧社区智能硬件。

2016年5月,IDG资本参与特斯联A轮融资,与光大旗下基金共同投资超千万美元。当时的报道称,在IDG联合光大进入后,特斯联很快朝向智慧社区拓展,包含物业管理可视化平台、物业费缴纳、一键报修、社区社交、智能停车、社区O2O等众多智慧社区场景的构建。其战略定位明确为“城市级移动物联网平台”。

2017年7月,特斯联完成A+轮融资,IDG资本作为主要投资方之一继续参与。2018年10月,IDG资本领投特斯联B轮12亿元人民币融资,商汤科技跟投。

2024年4月9日,特斯联官宣完成D轮融资交割。此轮融资规模达20亿元,由澳大利亚投资机构AL Capital与国内阳明股权投资基金联合领投,国家发改委旗下投资平台、福田资本、金地集团、重科控股、数字重庆、南昌政府平台公司、徐州产业基金、北科建集团、光大控股、商汤科技等新老股东跟投。

最新招股书信息显示,今年特斯联D++轮融资进账6.5亿元,青岛汇铸、青岛得厚、九江鄱湖、长沙经开等国有资本,以及诺哲瑞英、上海瑞力等产业基金新加入股东阵营。此轮融资完成后,特斯联投后估值达216.19亿元。

据不完全统计,截至目前,特斯联上市前的融资轮次已达11轮。囊括了光大、中信资本、科大讯飞、京东、金地集团、重科投、深圳福田、南昌望隆、徐州臻心、余姚阳明等诸多著名投资者,融资总规模约60亿元人民币。

值得一提的是,特斯联背后的投资者曾多次参投公司,除了上述提到的IDG资本外,其“光大系”背景更是深厚,除了创始人艾渝拥有光大控股背景,光大控股不断加持公司融资外,其高管团队也拥有深厚的光大控股元素。

身为特斯联董事长兼非执行董事,55岁的王欧曾担任光大控股管理决策委员会成员,并拥有光大控股高级海外投资总监工作经验。而特斯联非执行董事金正目前正是光大控股董事总经理和新经济基金部主管,公司执行董事兼高级副总裁张雷也曾是前光大控股投资总监和副总裁。

从股权结构也可以看出,IPO前创始人艾渝合计持有特斯联26.61%股权。光大控股旗下的湖南光控、Beta Technology、光控众盈四号、光控众盈五号及天津光特,合计持股25.89%,为公司第二大股东。

非经营性亏损超10亿元

不过,获得多轮融资的特斯联经营资金并不算特别充裕。

2022年—2024年(以下也称报告期内),公司经营活动产生的现金流净额分别为5.937亿元、5.089亿元、2.621亿元,去年断崖式下降;同期内,公司的流动负债分别为1.39亿元、80.15亿元、13.78亿元,明显增长。

可见,公司对资金的需求十分明显。

而从业绩上看,被众多明星资本加持的特斯联目前尚未实现盈利。2022年至2024年,特斯联收入分别为7.38亿元、10.06亿元、18.43亿元;年内亏损分别为23.87亿元、8.03亿元、21亿元。2024年,特斯联营收较2023年提升84.3%,但净亏损却同比扩大161.52%。过去三年,公司累计亏损达到52.9亿元。

值得一提的是,特斯联的一部分亏损并非由于业务产生,而是由于支付了大笔的股票期权和优先股股份。

招股书中提到,公司去年亏损20.99亿元,主要经以下各项调整:若干非现金及非经营性项目,主要包括股份支付开支5.74亿元、附优先权股份的公允价值变动人民币5.31亿元。可以看出,光是这两项就占了超10亿元的亏损。

具体从业务上看,2024年,特斯联来自AI产业数智化收入为16.41亿元,占营收的比例为89%;来自AI城市智能化收入为1.44亿元,占营收的比例为7.8%;来自AI智慧生活的收入为3089万元,占比为1.7%;来自AI智慧能源收入为2694万元,占比为1.5%。

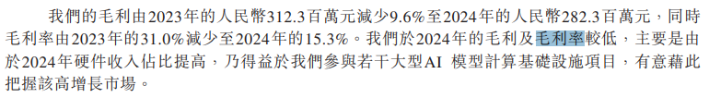

值得一提的是,报告期内,特斯联的毛利率波动巨大。数据显示,2022年至2024年,特斯联的综合毛利率分别为10.1%、31%和15.3%。2024年,公司同比巨额亏损下,毛利率下降超50%,可以说公司在通过亏损换取市场空间。

特斯联也在招股书中表示,由于公司采取具有竞争力的定价策略把握市场机会,为优质客户的标志性AIoT基础设施项目提供综合AIoT解决方案(集软件和硬件为一体),导致短期毛利率压缩。

而对于未来经营上的风险因素,公司也表示,其利润率可能因合约、项目、客户及应用场景而异。该差异部分是由于我们根据特定客户的需求在每个项目下提供的不同AIoT产品类型,包括具有不同成本结构的软件、硬件及项目相关服务。

例如,相对于第三方硬件,提供软件产品的毛利率远高于提供硬件产品的毛利率,因此,其所供应的AIoT产品的性质的改变可能对公司的整体盈利能力产生影响,收入组合将在未来继续演变,继而可能会对公司的盈利能力产生影响。

大客户集中度攀升

证券之星还发现,报告期内,特斯联的总客户数量虽保持增长,但对大客户的依赖程度呈上升趋势。

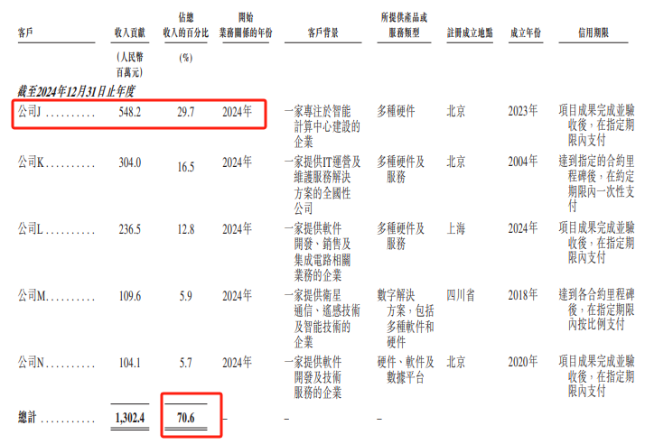

公司的客户主要包括不同行业的企业和公共管理者。数据显示,2022年至2024年,公司的客户数量分别为224个、330个以及342个。同期,公司前五大客户收入在总营收中的占比分别为58.0%、44.5%及70.6%。其中,最大单一客户的营收贡献由2023年的17.1%,大幅提升至29.7%。

特斯联在招股书中表示,目前公司的许多主要合约均是在单个项目的基础上获授予,并且为非经常性。若主要大客户不再继续委聘公司参与后续项目;或者主要客户遇到财务或经营困难,未来停止向公司采购;延迟或未按时付款,公司的现金流以及财务状况都将受到重大影响。(本文首发证券之星,作者|于莹)

免责声明:凡是标有来源“大湾区经济网”均为本网的文字内容原创;图片为政企及百度图库提供。其他均来自本网“授权媒体”或互联网,如涉及版权问题,请作者持权属证明与本网联系,平台内容仅供传播,不代表本网立场,且不承担任何责任。