连续五年跑赢大盘,年化超23%,这只百亿基金怎么做到的?

最近,随着股票市场回暖,关于A股,关于主动权益基金的讨论,慢慢多了起来。

3月14日,上证指数收盘报3419.56点,年内首次站上3400点大关。更引人注目的是一批主动权益基金表现亮眼,成为本轮行情的最大受益者。

Wind数据显示,截至3月14日,共有564只权益基金净值创出历史新高,其中包括324只主动权益基金,占比超过57%,展现出较好的超额收益获取能力。

在这批创新高的基金中,除了在市场低点布局的次新产品、踩中科技等市场风口的产品外,更难得的是,有一些成立五年以上的绩优老基金,净值也创出历史新高。例如东方红新动力、广发多因子、金元顺安元启这三只基金,分别成立于2014年、2016年、2017年。

其中,广发多因子灵活配置混合型在3月14日的累计单位净值为4.1678元,该基金在今年3月4日累计净值就攀升至4.0408元,突破了上一轮行情中于2022年1月5日创下的4.0213元阶段性净值高点,之后继续保持上涨,并于3月14日再度创出历史新高,成立以来涨幅超过3倍。

市场行情向好,主动权益基金超额回归,但投资者对产品的信心并没有恢复。一方面,当前市场仍是结构分化,拿着港股和科技的基金净值涨得飞起,而拿着消费、医药、地产链的基金净值基本原地踏步,投资的体感差异很大。

另一方面,面对阶段性的上涨,大家现在更加关心的是,主动权益基金是否能提供长期稳定的超额收益?到底要选什么样的产品才能做到这一点?

连续五年跑赢沪深300有多难?!

回顾过去几年的权益市场,投资体感宛如坐过山车。

2020年的牛市来得猝不及防,是主动权益基金起飞的大年;2021年分化渐显,但整体也有比较好的表现;2022年以来这三年,寻底之路漫漫,连沪深300指数都出现了前所未有的连续三年负收益。主动权益基金在这段时间的超额收益也呈现明显下滑,2023、2024年两年都跑输了沪深300。

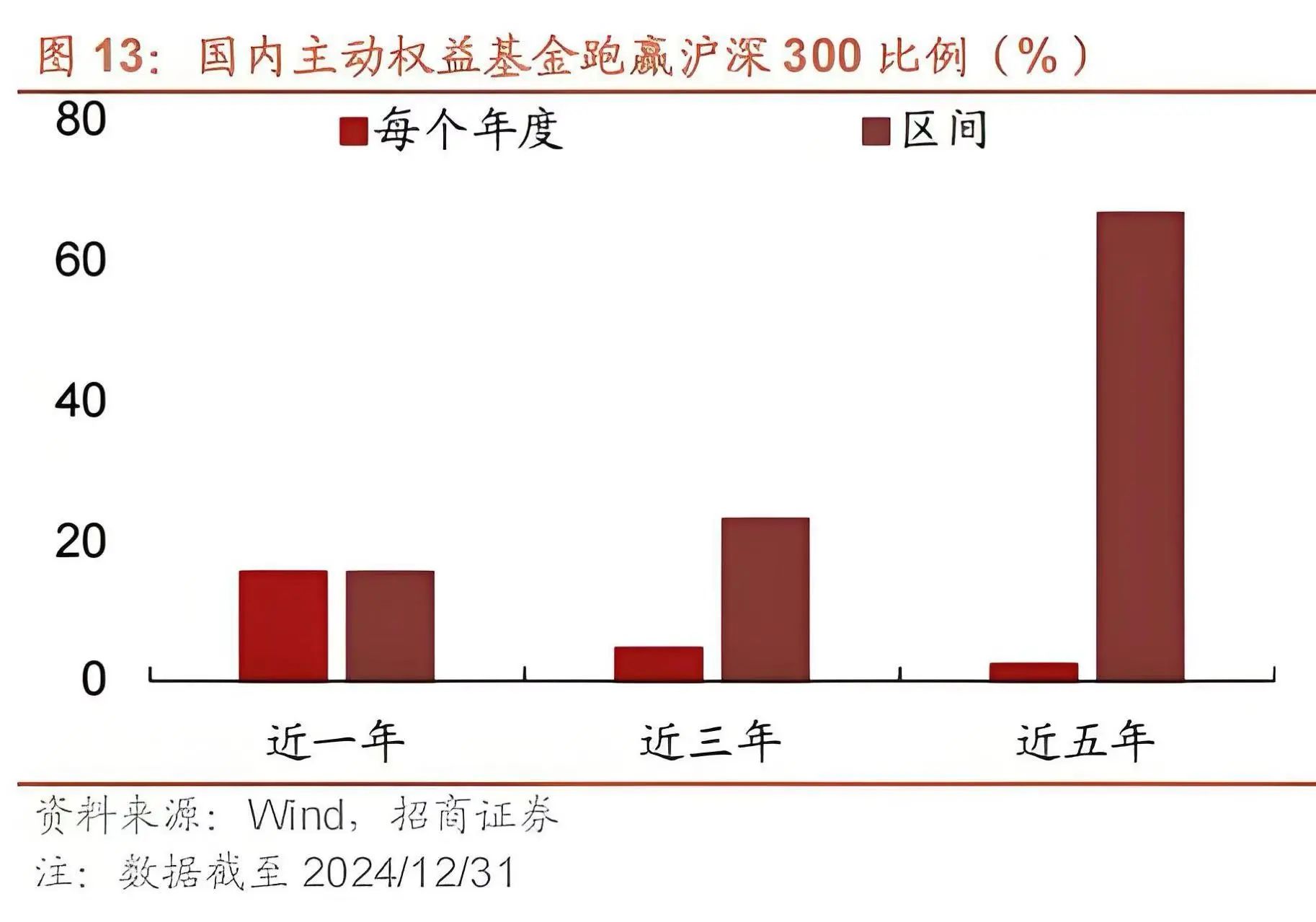

尽管行情变化,拉长来看,主动权益基金仍然具有获得超额收益的能力,而且在“顺风局“中赢得的超额收益,要比逆风时期跑输的幅度要大。根据招商证券统计数据,近三年累计收益能跑赢沪深300的主动权益基金占比为23.01%,而拉长到五年来看,这一比例更是高达66.7%。

即便如此,五年之中需要忍受各种超预期的波动,漫长的回本之路显得格外煎熬。这也是一些投资者体验不佳的原因。

所以,如果有基金经理,能够在不同的市场环境中,每年都能获得超额收益,就相当难能可贵。

据招商证券统计,截至2024年12月31日,连续五年跑赢沪深300指数的主动权益基金,全市场共有51只,占比仅有2.24%。其中,全市场投资的主动权益基金有32只,量化基金10只,主题型基金9只(集中在制造、科技、新能源和消费)。

以下是近五年每年都跑赢沪深300指数、年化收益率最高的10只主动权益基金。在下表中,我们可以看到,排名第一的是广发多因子,年化收益达23.86%,它同时也是成立以来年化收益最高的产品(19.57%)。

在表格中,还有一个指标引人注意——近五年季度胜率(%),其代表的是表格中的10只基金在过去五年(20个季度中)战胜沪深300指数的胜率。其中,季度胜率达到80%的基金有3只,广发多因子混合也是其中之一。

这样的基金经理不可谓不稀缺!

广发多因子是一只成立于2016年12月30日的灵活配置型基金。根据基金合同规定,该基金股票仓位占基金资产净值的比例为0-90%。

虽然产品名字叫多因子,但并不是量化策略基金,而是主动权益基金,持仓风格偏大盘成长,倾向左侧布局,在低估值的行业中寻找机会。

前面提到,过去五年(2020-2024年),广发多因子的年化收益达到23.86%。还有一个值得注意的细节是,从2021年三季度开始,这只基金的规模始终在百亿以上。

大家都知道,近些年A股市场经历了明显的回撤,结构大幅分化,拥有百亿规模的广发多因子,是如何做到稳定跑赢市场,且长期累积了可观的超额?

从近五年的基金资产配置来看,基金经理对股票仓位的调整幅度和频率并不高,较多情况下保持80%以上的较高仓位运作,仅在某些阶段会进行股票调整。

例如,2020上半年,当时疫情的扩散给市场带来较大的不确定性,基金经理在2020年2季度将股票仓位调整至66.60%,而在下半年市场稳定后,又将股票权益仓位快速回升。

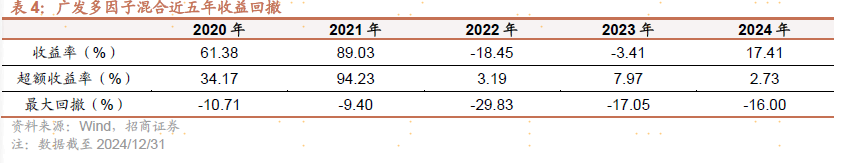

事后来看,2020年的调仓操作效果不错,广发多因子的年度收益率达到了61.38%,超额收益达到34.17%;同期,基金的最大回撤为10.71%,明显小于沪深300指数16.08%的最大回撤。

根据招商证券研究,过去五年,广发多因子集中配置在A股,行业覆盖面较广,中信一级行业基本均有覆盖,投资操作相对灵活,呈现出较为明显的行业轮动特征。

广发多因子成名是在2021年,单年度收益率高达89.03%,当时重仓了顺周期的煤炭、有色等。随着周期板块的收益兑现,基金逐渐将持仓重心切换到券商、计算机行业,因此在2022年业绩有所回落,但仍然跑赢沪深300。

回顾广发多因子最近五年的业绩表现,它其实是典型的“大赢小输“模式,即把握住大级别的跃升行情,在机会不多的时候,就做到跑赢平均水平,争取不掉队。

既要胜率,也要赔率,但都不追求极致。从稳定性来看,广发多因子近五年的季度胜率高达80%,也是进攻性和稳定性兼具的表现。

截至2024年中,广发多因子混合的持有人户数超过66万户,个人持有比例超80%。看来是个人投资者和机构客户都青睐的产品。

这样稳定的业绩,在2022以来这种剧烈震荡的市场中,非常宝贵!

投资,是要做长期赢家

回头开头讨论的话题,结构化行情让人欢喜,也让人焦虑。熊市的时候,大家总是焦虑市场什么时候能起来;到了牛市的时候,又焦虑到底要买什么、能不能涨得比别人更好。

这让我想起了Charles Ellis撰写的一本书《Winning the loser’s game》(投资是赢得输家的游戏)。每个人做投资,都希望成为赢家,不仅仅能赚到钱,还要战胜别人。但这本书指出,投资更像一个“输家的游戏”,只要减少失误,找到适合自己的方式,你就能成为赢家。

作为个人投资者,我们很难像专业投资人那样做到深度研究、广度覆盖,但我们可以选择将什么样的产品纳入组合,是选择什么样的产品来纳入自己的组合,是追求当下短期的收益弹性,还是追求更长期的稳健曲线?

或许,对大多数投资者而言,不追求极致,既要胜率,也要赔率,兼具进攻性和稳定性的底仓型产品,更适合作为长期投资的选择。

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

来源:金融人士mini

本文标签:沪深指数

免责声明:本网所刊登资讯均来自互联网,如涉及版权问题,请作者持权属证明与本网联系,平台内容仅供传播,不代表本网立场,且不承担任何责任。

相关文档

陷多重困局的凯撒旅业:五年累亏28.1亿元、转型难破局、股东减持套现

近日凯撒旅业(000796.SZ)发布公告,披露公司持股5%以上股东金谷信托拟减...18小时前阅读:6486连续两年营收不足3亿元,海南椰岛拉响二次保壳战警报,靠新品能否拯救低迷业绩?

2025年1月20日,海南椰岛(600238.SH)开盘即遭跌停,6.36元的收...1天前阅读:9117张家界五年累亏12.76亿元:激进扩张拖垮公司业绩,退市风险高悬

近几年,热门旅游景点张家界人气高涨。然而其背后的经营方张家界(000430.SZ...5天前阅读:9637古越龙山净利腰斩背后:非经常性损益退潮,连续四年“失约”业绩目标

今年年初,黄酒上市公司古越龙山(600059.SH)发布了一份业绩预减公告,公司...6天前阅读:1.76万南方航空陷五年亏损泥潭:逆势扩张与南航物流IPO折戟加剧经营危机

随着疫情影响逐渐消散,多家航空公司已实现业绩扭亏,而南方航空(600029.SH...6天前阅读:5114全球半导体销售额连续15个月同比增长,半导体材料ETF(562590)涨0.09%

3月11日,三大股指早盘小幅下跌,其中半导体板块窄幅震荡。截止上午9:40,半导...1星期前阅读:1.56万